如今的企業(yè)由數(shù)據(jù)和智能算法驅動,鮮有領導者會質疑這個事實。

我們都知道,在互聯(lián)網(wǎng)時代,出現(xiàn)了以阿里、騰訊、京東、美團為代表的大型互聯(lián)網(wǎng)平臺,人們生活的方方面面幾乎都集中到了這些大型的互聯(lián)網(wǎng)平臺上面。可以說,這些大型的互聯(lián)網(wǎng)平臺引領并且推動著互聯(lián)網(wǎng)時代的發(fā)展。

當銀行數(shù)字化時代的號角吹響,誰才是真正的主導者呢?

以撮合和中介為主,是互聯(lián)網(wǎng)時代主打的發(fā)展模式。這種發(fā)展模式決定了互聯(lián)網(wǎng)時代的發(fā)展必然是建立了強大的流量基礎上。而當數(shù)字時代來臨,它的發(fā)展模式是建立在對于傳統(tǒng)行業(yè)的內在元素和流程進行深度調整和重構的基礎上的。

因此,只有那些真正能夠改造傳統(tǒng)行業(yè)的內在元素,并且可以再造傳統(tǒng)行業(yè)的運行流程的玩家,才是數(shù)字時代的主導者。

1

數(shù)字化轉型是銀行必經之路

近年來,隨著新興技術的不斷發(fā)展,眾多新概念在銀行業(yè)涌現(xiàn)。從社區(qū)銀行、直銷銀行,到智慧網(wǎng)點、OMO(Online Merge Offline),再到開放銀行、數(shù)據(jù)中臺,銀行數(shù)字化轉型似乎從未停止,又似乎一直在路上。

那么,究竟什么是銀行數(shù)字化轉型?

可以說,數(shù)字化轉型是把信息技術中很多新的技術手段、新的商業(yè)形式進一步賦能給銀行,實際上是原有的信息化推動業(yè)務的一個延伸。只不過,銀行的數(shù)字化轉型與傳統(tǒng)的信息化最大的不同在于移動互聯(lián)網(wǎng)、人工智能、深度學習、人臉語音識別等等的應用。

其實,銀行數(shù)字化轉型不僅指金融科技應用帶來的技術轉型,它還包括業(yè)務流程、組織架構等全方位的數(shù)字化、智能化改造。疫情之下,銀行線上化進程的加速,也僅完成了銀行數(shù)字化轉型的第一步。

大象裝進冰箱需要3步

就像大象裝進冰箱需要3步,銀行數(shù)字化轉型也需要3步:

· 第一步 需要實現(xiàn)銀行業(yè)務線上化;

· 第二步 是數(shù)據(jù)化,也就是在線上化基礎上統(tǒng)一采集、清洗、轉換并儲存基于環(huán)境事件和用戶互動的大量結構和非結構化數(shù)據(jù),形成統(tǒng)一用戶畫像;

· 第三步 是智能化,依托用戶海量的歷史和實時數(shù)據(jù),對用戶深度洞察,做好后續(xù)的個性化產品推薦、實時風控和智能客服等一系列用戶生命周期自動化流程并形成閉環(huán)反饋。

所以我們看到,除了技術和業(yè)務的推動,銀行數(shù)字化轉型的本質還體現(xiàn)在以客戶為中心的戰(zhàn)略和銀行思維方式、文化理念的轉變。

2

重新構思消費者體驗

改造傳統(tǒng)行業(yè)的內在元素并不是一件容易的事情,它需要的是從傳統(tǒng)行業(yè)的流程和環(huán)節(jié)著手,通過新技術的應用讓傳統(tǒng)行業(yè)的內在元素發(fā)生根本性的改變。傳統(tǒng)組織利用技術來顛覆相鄰市場的一個典型案例是高盛的Marcus。

高盛消費者業(yè)務全球負責人哈里特·塔爾瓦爾(Harit Talwar)表示,當許多銀行還在用基本的自動化技術來降低運營成本時,高盛以不同的方式應對數(shù)字化轉型的挑戰(zhàn)。他們并沒有在原有的系統(tǒng)上修修補補,而是思考:人們想要什么?

Marcus背靠的這顆大樹——高盛

在與10000多名消費者進行交談之后,塔爾瓦爾和團隊發(fā)現(xiàn),人們在與典型的零售銀行打交道時有3個痛點:割裂混亂的金錢關系、不透明的借貸流程、長期被忽視的金融需求。

于是,2016年10月,高盛推出了一項消費貸款業(yè)務,專注于尋求信用卡貸款(重新貸款信用卡債務)的客戶。這家以前被稱為只針對超富裕企業(yè)(對于財富管理的最低投資為1000萬美元)的公司,今天的客戶可以以低至1美元的價格開設Marcus儲蓄賬戶。

Marcus

搞清Marcu的業(yè)務不難,但是投資眼光和邏輯是亮點。

其目標是迅速成為存款和貸款的主要參與者,而無需聘請出納員或建立物理分行。塔爾瓦爾對外介紹道:“現(xiàn)在,數(shù)字技術、有序的數(shù)據(jù)分析、簡便的界面設計使我們能夠以簡單透明的方式獲得數(shù)百萬客戶(包括眾多富裕客戶)并為他們提供服務。”

Marcus的運作方式可能更像一家科技公司,但他們不稱自己為技術公司,我們只是在為客戶解決問題。對于Marcus來說,人工智能只是一種能力——金融業(yè)真正的未來是以客戶為中心,做到極致。

所以,在新的數(shù)字化時代,工匠精神和科技思維是銀行應該注入的文化和思想。為把科技研發(fā)和業(yè)務運營打造成一體化、端到端的產業(yè)模式,銀行需要從思想上、理念上、文化上做出調整。

3

易道博識AI+銀行智能管理平臺

在數(shù)字化轉型階段,真正考驗玩家們的不再是賦能的能力,而是如何將業(yè)已被數(shù)字化的流程和環(huán)節(jié)進行重塑和再造的能力。

從這個意義上來說,銀行數(shù)字化轉型在具體落地上有三個層面:

第一,是基礎技術架構的提升。整個基礎架構需要適應高并發(fā)的數(shù)據(jù)量、數(shù)據(jù)決策等數(shù)字化的變化。此外,云計算、大數(shù)據(jù)、云邊端架構以及5G的引入,都是數(shù)字化轉型的基礎支撐。

第二,是業(yè)務流程的重構,實現(xiàn)前端多樣化數(shù)據(jù)的獲取,以支撐后臺數(shù)據(jù)分析和應用。

第三,是數(shù)字的感知升級,基于AI技術,通過人臉識別、行為分析,實時獲取客戶的數(shù)字信息。

作為行業(yè)內懂算法更懂技術,懂需求更懂場景的老玩家,易道博識一邊進行行業(yè)沉淀和自我升級的同時,也在不斷完善自身的AI+智能管理平臺,在數(shù)字化轉型的業(yè)務邊界探索突破。

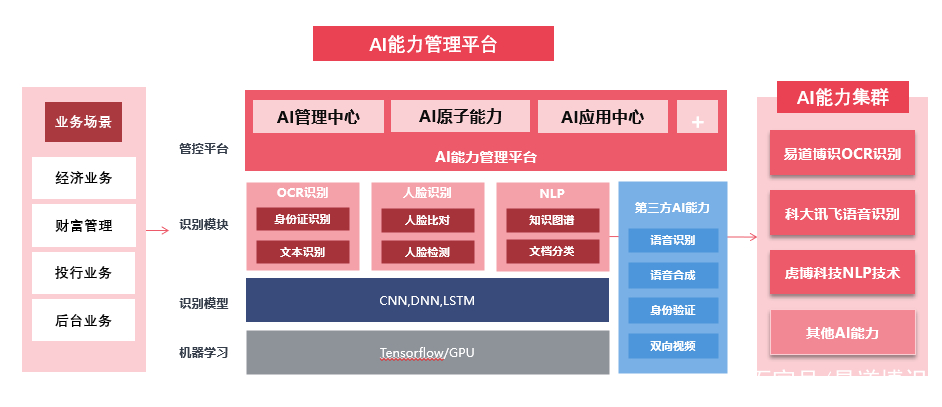

易道博識以信息化建設為出發(fā)點和歸屬,以銀行信息資源為數(shù)據(jù)源,建設AI+銀行智能管理平臺,為銀行業(yè)協(xié)同辦公平臺提供對各業(yè)務應用及移動端的AI支撐能力,同時集成平臺的統(tǒng)一身份認證,實現(xiàn)權限劃分,明確權限范圍,實現(xiàn)權限范圍內的信息共享。這為轉型的第一層提供了基礎。

AI平臺以數(shù)據(jù)驅動業(yè)務發(fā)展為最終目的

人工智能管理平臺的本質,是一個以數(shù)據(jù)驅動業(yè)務發(fā)展為最終目的的智能大數(shù)據(jù)總體系。易道博識直擊企業(yè)數(shù)據(jù)分散這一痛點,專注于經紀業(yè)務、財富管理、后臺業(yè)務等實際應用場景,除了為上層應用提供AI能力支撐外,也為應用管理平臺和數(shù)據(jù)管理平臺輸出AI能力,通過構建統(tǒng)一數(shù)據(jù)標準,打通數(shù)據(jù)煙囪,實現(xiàn)數(shù)據(jù)資產統(tǒng)一管理。這是轉型第二層實踐的前提條件。

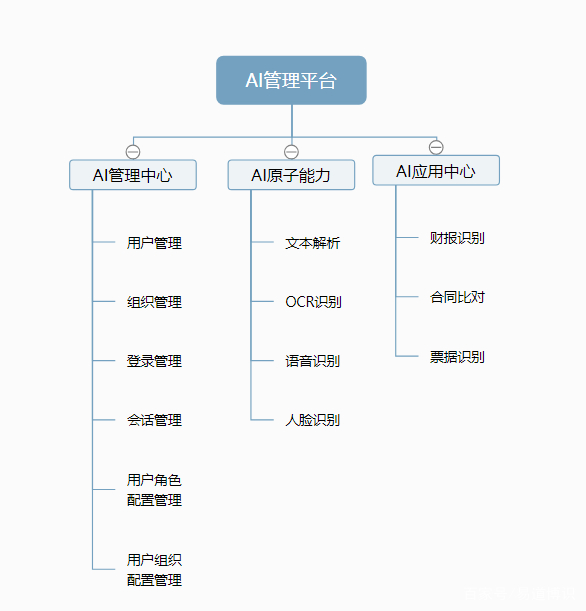

AI智能管理平臺由3個功能模塊組成

AI智能管理平臺作為獨立的應用,主要由AI管理中心、AI原子中心和AI應用中心3個功能模塊組成,AI管理中心功能模塊包括用戶管理、組織管理、登錄管理、會話管理、用戶角色配置管理、用戶組織配置管理,AI原子能力模塊包括文本解析、OCR光學識別、語音識別、人臉識別,AI應用中心功能模塊包括財報識別、合同比對、票據(jù)識別,為業(yè)務應用提供便捷性一站式服務。

易道博識的AI+銀行智能管理平臺,集AI管理、AI能力、AI應用為一體,深入挖掘企業(yè)數(shù)據(jù)資產價值,推動內部業(yè)務協(xié)同,使數(shù)據(jù)真正為業(yè)務優(yōu)化和精準服務賦能,從而真正發(fā)揮數(shù)據(jù)管理平臺的效益。這為轉型第三層構建了技術支持。

銀行數(shù)字化轉型是從底層的基礎設施層到平臺層再到應用層逐層展開的。在PaaS層,銀行以當前推行的信息技術應用創(chuàng)新為基礎,構建微服務化和分布式架構技術支持。

業(yè)務應用的人工智能場景需使用AI管理平臺的服務能力,目前主要規(guī)劃的場景包括:

· 電子公文等業(yè)務應用中涉及紙質文件的OCR文字識別場景;

· 移動辦公、政務活動等業(yè)務應用中涉及語音轉文字的場景;

· 會議場景涉及語音轉文字、會議紀要自動生成、會議刷臉簽到等場景;

· 在電子公文等業(yè)務應用中涉及智能辦文、智能政策搜索等應用場景;

· 在移動辦公審批業(yè)務中,對于關鍵審批環(huán)節(jié)可采用人臉核身方式進行審批前核驗身份等場景。

易道博識的智能管理平臺緊密銜接業(yè)務前臺與技術后臺,聚合的數(shù)據(jù)可快速響應前臺業(yè)務需求,針對市場和行業(yè)的新變化,持續(xù)優(yōu)化業(yè)務內容與流程。在管理平臺的加持下,企業(yè)的數(shù)據(jù)與業(yè)務無縫銜接,價值鏈閉環(huán)得以形成。

有無相生,難易相成。疫情之下,銀行數(shù)字化轉型被賦予了新的歷史使命,但不變的是對數(shù)字化經營的探索與追尋。當數(shù)字化經營完成了對于傳統(tǒng)行業(yè)的流程和環(huán)節(jié)的數(shù)字化改造之后,傳統(tǒng)行業(yè)那種煙囪林立的封閉狀態(tài)開始被改變,信息孤島開始被聯(lián)通。

對于那些在轉型前還在猶豫的領導者來說,現(xiàn)在已沒有時間謹小慎微地行動了。以客戶為中心的組織致力于持續(xù)發(fā)展自身的技術平臺,與那些盲目追求運營效率卻對未來挑戰(zhàn)毫無防備的組織相比,兩者間的差距在不斷擴大。

金融服務的數(shù)字化不僅改變了人們的工作方式,也改變了他們與其他組織互動及合作的關系。與零售和物流等其他經濟領域一樣,銀行必將成為增長和競爭的平臺——對于基礎設施薄弱且思維保守的傳統(tǒng)機構而言,這絕非易事。但是,對于那些能夠做到的銀行來說,回報是巨大的。

我們才剛剛進入人工智能推動的競爭新時代,面向組織和領導者的游戲規(guī)則還未可知。但是,可以肯定的一點是:未來的佼佼者將是善于利用數(shù)據(jù)、算法和人才來打破行業(yè)邊界,創(chuàng)造性地滿足客戶需求的企業(yè)。